Relatório Mensal DEBB11: Acompanhe o desempenho do mercado de debêntures em novembro

Nosso estudo oferece uma visão completa sobre o mercado de crédito privado brasileiro.

A Teva Indices divulga mensalmente o rebalanceamento do Índice Teva Debêntures DI, que foi a base para a criação do DEBB11, o primeiro ETF de crédito privado do Brasil.

Carteira e Performance

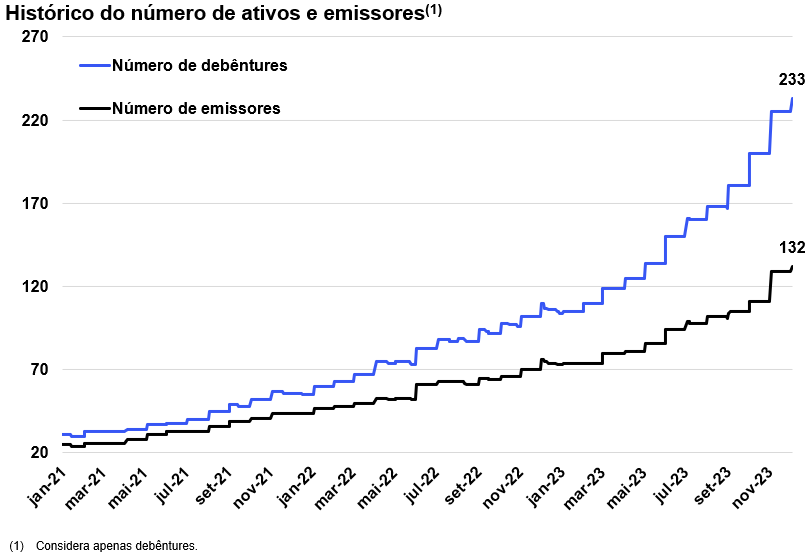

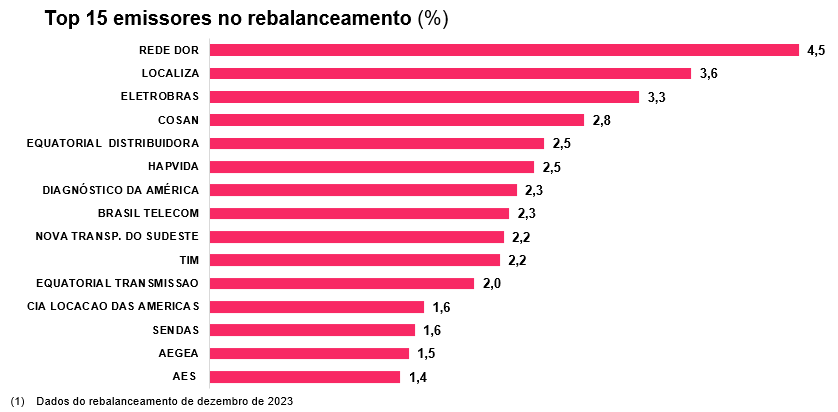

A composição da carteira do Índice Teva Debêntures DI no mês de dezembro inclui 233 debêntures emitidas por 132 emissores, com uma duration de 2,6 anos. No último rebalanceamento, oito novas debêntures foram incorporadas à carteira.

O grande número de ativos de diferentes emissores cria diversificação na carteira e reduz a exposição ao risco de se investir em debêntures individuais.

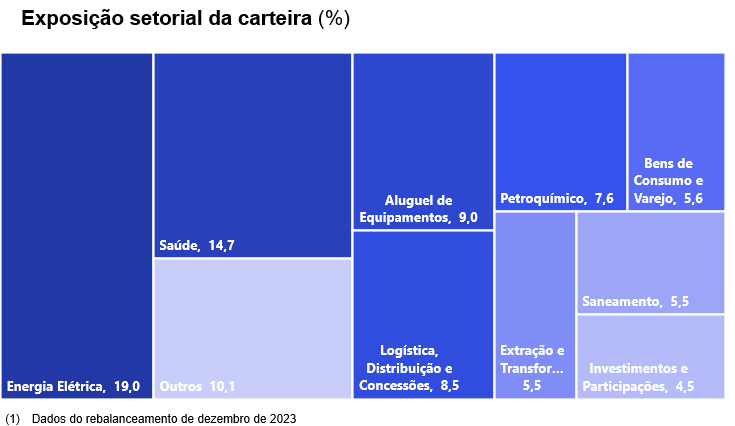

Os ativos estão distribuídos em 20 setores econômicos, proporcionando uma cobertura significativa do mercado.

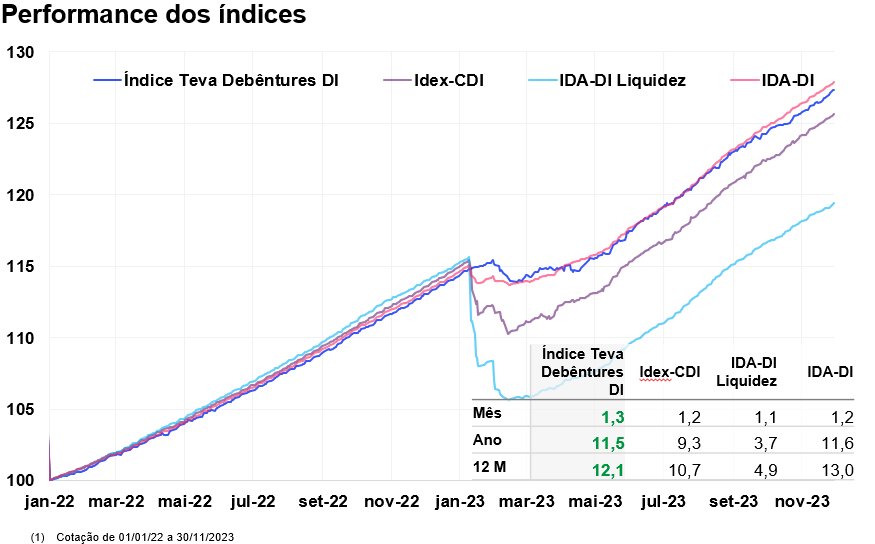

Destaca-se que, no mês de novembro, o Índice Teva Debêntures DI registrou um desempenho superior em comparação a seus pares, apresentando uma valorização de 1,3% e um retorno de 144% do DI no mesmo período. Nos últimos 6 meses, o índice acumulou uma valorização de 10,2% contra uma valorização de 6,3% do DI.

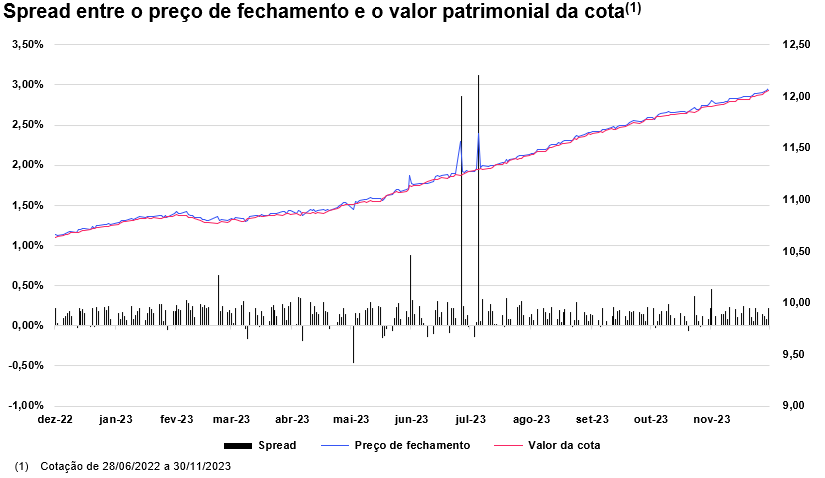

Spread DEBB11

Uma das grandes vantagens do ETF DEBB11 é que ele permite que o investidor negocie uma carteira diversificada de debêntures com spreads baixos. Em novembro a média do spread foi de 0,17% entre o preço de fechamento e o valor patrimonial, mesmo dos últimos 12 meses.

Isso significa que o investidor não é penalizado com altos custos de negociação na compra ou na venda do ativo, o que muitas vezes acontece quando se compra um título de renda fixa no que chamamos de “balcão”, ou seja, uma negociação fora da bolsa em que o investidor tem apenas uma contraparte, em geral, a corretora.

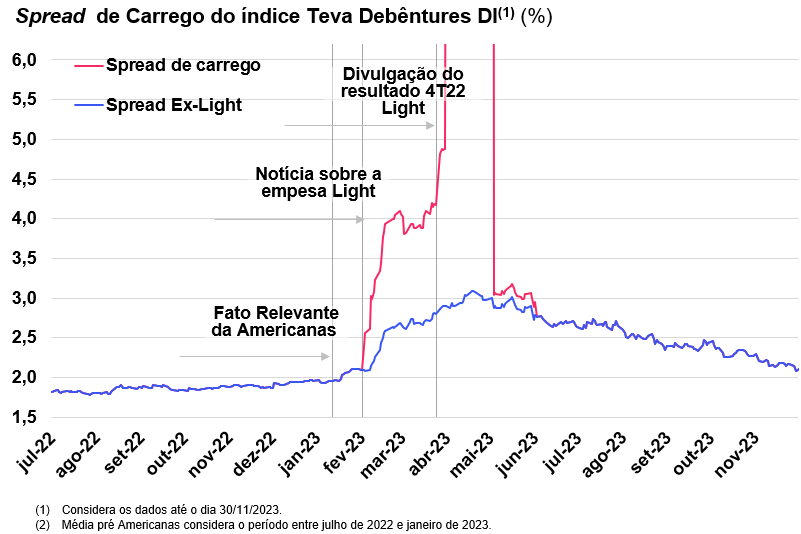

Spread de Carrego

Spread de carrego é uma expressão utilizada pelo mercado de crédito para indicar qual seria a taxa (remuneração, rendimento) implícita para um ativo comprado na data e “carregado” até seu vencimento. O conceito é mais simples para um título único, mas também pode ser aplicado para uma carteira.

Como o índice e o DEBB11 têm uma carteira contínua, essa é uma taxa indicativa de qual seria o rendimento se o fundo não aplicasse mais os recursos e levasse todos os títulos até seu vencimento.

O spread de carrego do Índice Teva Debêntures DI apresentou uma queda de 0,86%, alcançando 77% dos ativos. Ao encerrar o mês de novembro, o spread de carrego registrado foi de DI + 2,19%, próximo ao valor pré evento da Americanas onde o spread era de 2,10%, indicando sinais positivos de recuperação no mercado de crédito.

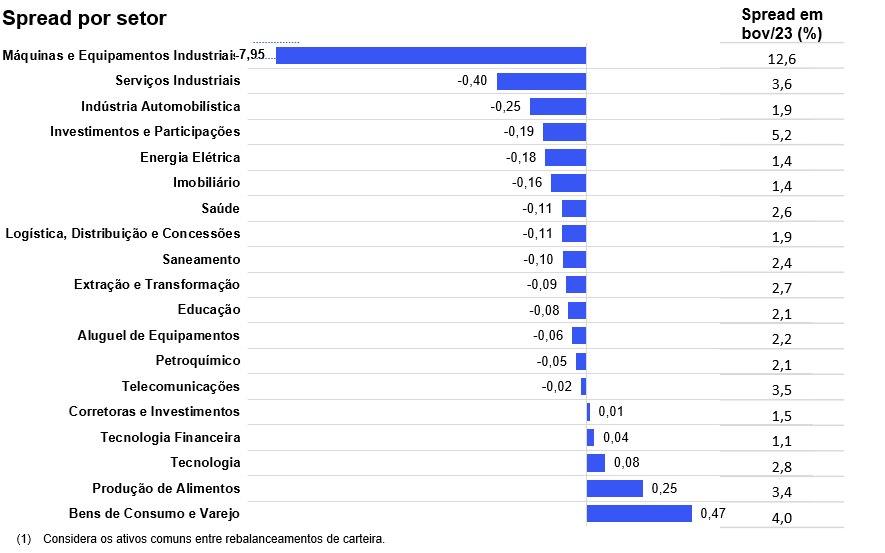

Avaliação por Setores

Os spreads nos contam muito sobre como o mercado avalia as empresas.

Quando os spreads sobem (abertura), o preço do ativo cai e o retorno esperado é maior. Isso reflete muitas coisas, mas principalmente, o prêmio de risco, ou seja, o risco aumentou. Quando o spread diminui (fechamento), isso significa que há mais demanda pelo ativo, ou seja, os preços sobem e o retorno é menor.

O setor de Máquinas e Equipamentos pelo segundo mês consecutivo apresentou o maior spread de carrego, 12,6%, apesar da queda de 7,95% ao mês anterior.

Enquanto isso, o setor de Bens de Consumo e Varejo permaneceu com a maior abertura, com um aumento de 0,47% no prêmio de risco, alcançando o top 3 dos maiores spreads de carrego, atrás de Máquinas e Equipamentos e investimentos e participações, este último com spread de 5,2%.

Já Tecnologia Financeira permanece com o menor risco de crédito, com um spread em novembro de 1,1%, seguido por Energia Elétrica e Imobiliário ambos com spread de 1,4%.

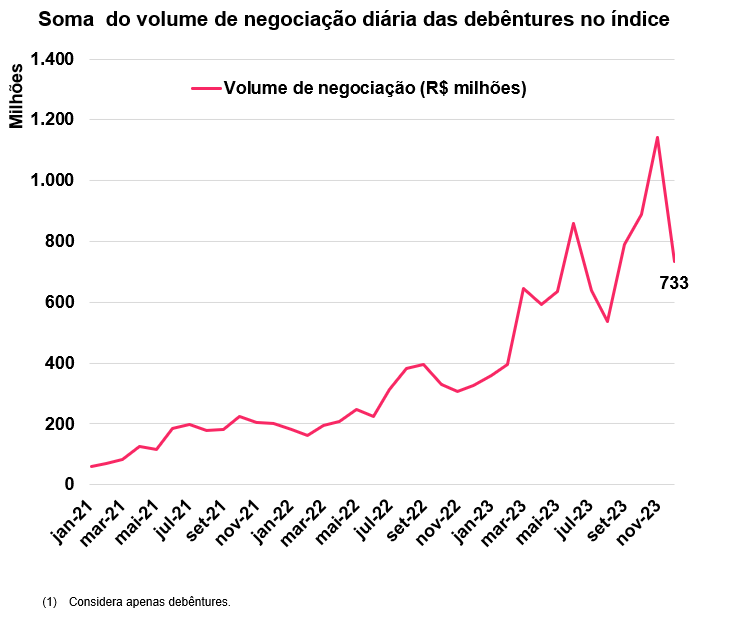

Liquidez e Volume

Pode -se medir a liquidez da carteira a partir da negociação dos ativos que ela é composta. O volume diário de negociação é uma métrica crucial. Em geral, quanto maior o volume, maior a liquidez, mas é importante observar também o número de negócios.

O Índice Teva Debêntures DI leva em conta o volume e o número de dias negociados para refletir isso.

O spread entre o preço de oferta e demanda é uma outra medida direta da liquidez. Ativos com maior liquidez costumam ter spreads menores.

Em novembro o valor de negociações médias por dia das debêntures no índice foi de R$733 milhões, uma queda de 46% após recorde de outubro, mas segue em patamares elevados.

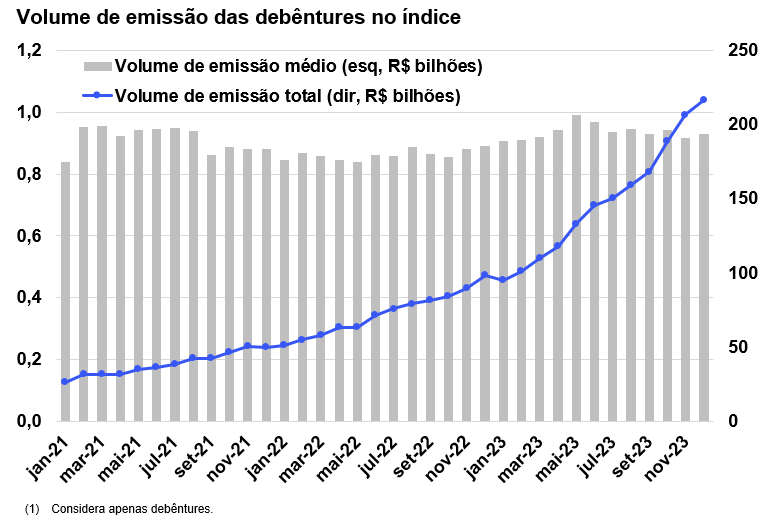

O volume de emissão média da carteira está em R$929 milhões.

Em novembro houve 12 novas emissões de debêntures indexadas ao DI, totalizando R$11 bi de volume financeiro.

O mercado de crédito oferece uma riqueza de informações sobre a saúde financeira e as condições econômicas gerais. As taxas de juros refletem a percepção de risco, indicando confiança ou preocupação dos investidores. Mudanças nas condições de crédito podem antecipar tendências econômicas. Os dados derivados dos índices da Teva trazem insights valiosos e inéditos sobre o mercado financeiro brasileiro.

Acesse o relatório para obter mais informações sobre:

- Debêntures de melhor e pior desempenho;

- Panorama do mercado de crédito;

- Evolução e tendências dos prêmios de risco (spread);

- Custo de crédito por setor;

- Duration e composição setorial.

Assine a Newsletter do ETFs Brasil

Preencha o formulário para receber estudos e novidades.