O inimigo silencioso do retorno

Existe um paradoxo curioso e recorrente no mercado financeiro: os produtos entregam um retorno, mas os investidores ficam com outro, quase sempre menor. Não porque o fundo, o ETF ou a estratégia falhou. Mas porque, no meio do caminho, o investidor resolveu “ajudar”. Comprar, vender, trocar, ajustar, antecipar, sair antes da hora, voltar depois.

A Morningstar tem um estudo clássico sobre isso que compara o retorno dos produtos com o retorno efetivamente capturado pelos investidores. O resultado é consistente ao longo dos anos e dos mercados: o investidor médio ganha menos do que o produto em que investe. Às vezes, bem menos. Por quê? Porque retorno financeiro não é só sobre escolher bem. É, sobretudo, sobre permanecer posicionado pelo tempo necessário.

Qual a relevância para você?

Na teoria, todo mundo gosta de longo prazo, mas na prática, poucos toleram a espera. Quando o mercado cai, surge o medo. Quando sobe rápido demais, aparece a ganância. Quando aparece a manchete, corremos para atuar. O efeito dos juros compostos precisa de tempo para maturar assim como as estratégias precisam de ciclos para performar e por isso você precisa de paciência.

Mas o comportamento humano costuma ser pró-cíclico: entra depois da alta, sai depois da queda. O estudo da Morningstar mostra que essa diferença de comportamento e não de produto explica boa parte do “gap” entre o que os produtos entregam e o que os investidores recebem. É a decisão emocional atrapalhando a jornada.

Como os ETFs ajudam nessa jornada?

Ter produtos líquidos e transparentes, negociados em bolsa, como ETFs ajudam a gerar a tranquilidade de saber o que de fato está se investindo também, se realmente precisar, a liquidez estará presente. Mas importante dizer que ao mesmo tempo ser a liquidez uma virtude, ela pode virar armadilha quando usada para reagir a ruído.

Liquidez não foi feita para ser usada todo dia; foi feita para estar disponível quando realmente importa e trazer conforto. Investir não é sobre estar certo o tempo todo, mais vale direção e progressão do que perfeição.

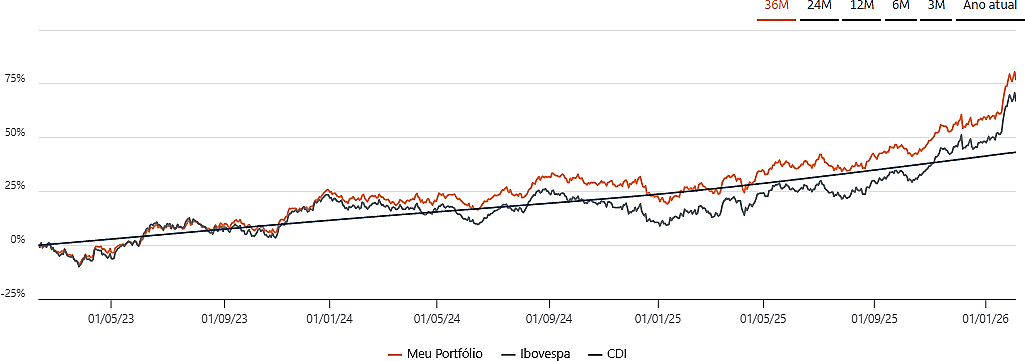

O gráfico a seguir exemplifica bem esse dilema: o investidor que deteve o ETF DIVO11 desde 2023, conseguiu acompanhar o CDI mesmo com uma estratégia de renda variável. A partir de 2025 a paciência começa a revelar a sua importância pois hoje, a estratégia acumula retorno de 77% no período ou CDI +35%.

Retorno acumulado

A rentabilidade obtida no passado não representa garantia de resultados futuros

Os investimentos em fundos não são garantidos pelo administrador, pelo gestor, por qualquer mecanismo de seguro ou pelo Fundo Garantidor de Crédito - FGC

Para mais informações, acesse o site: https://www.itnow.com.br/simulador-de-investimentos e https://www.itnow.com.br/divo11

O mercado costuma recompensar quem sabe esperar. O problema é que esperar nunca foi e provavelmente nunca será confortável.

Talvez o maior alfa disponível hoje não esteja em um novo produto, um novo índice ou uma nova tese. Talvez esteja em algo muito mais simples e muito mais difícil: não atrapalhar o plano.

Acesse o site ITNOW para saber mais sobre os ETFs da Itau Asset: www.itnow.com.br

Assine a Newsletter do ETFs Brasil

Preencha o formulário para receber estudos e novidades.